Denna artikel framgår ursprungligen på Aktiespararnas webbplats

Investera i bolag som har en stark vallgrav när de handlas till attraktiva värderingar. Följ bolaget nära genom att läsa rapporter och övrig kommunikation. Öka positionerna när marknaden drabbas av rädsla och säljer av för att rädda vad som räddas kan. Repetera dessa tre och mycket talar för att du över tid kommer ha en fin avkastning. Det låter lätt, men är allt annat än detta, för vad är och hur identifieras en vallgrav?

Begreppet vallgrav har funnits i flera decennier men blev mer allmänt känt efter Berkshires Hathaways årsstämma 1995, då investmentbolagets vd, Warren Buffett, definierade sin syn på konceptet. Under frågestunden berättade oraklet från Omaha att han och hans kollegor, däribland hans vice vd, Charlie Munger, letar efter bolag som har en låg kostnadsbas relativt dess inkomst samt en god avkastning på sitt kapital. Vidare ska bolagets position i och hos konsumenternas sinnen vara högt samt kan/ska bolaget ha ett teknologiskt övertag relativt dess konkurrenter. Slutligen lyfter Buffet fram att en vallgrav även kan vara fysisk, vilket kan exemplifieras med järnvägsbolag. Exempel på ett sådant är Burlington Northern Santa Fe, som Berkshire köpte ut från börsen 2009.

Coca-Cola är en vallgrav

I Berkshires portfölj fanns då och finns än idag Coca-Cola, som bedöms uppfylla de flesta kriterierna. Dels har bolaget, över en längre tid, stabila marginaler, dels hög avkastning på eget kapital. Dessutom har bolaget en stabil kundbas, som uppskattar produkterna så mycket att de är beredda att betala lite mer än vad de betalar för till exempel en Cuba Cola eller dylikt. Ett annat begrepp för detta är ”pricing power”, som något löst kan översättas till ”prisstyrka”. Det hemliga receptet kan, något krystat, ses som ett teknologiskt övertag.

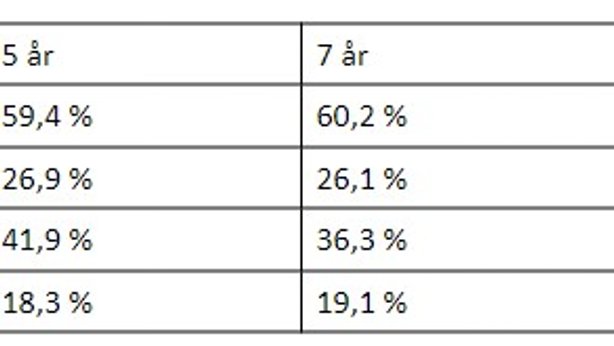

Studeras Coca-Cola över ett par långa perioder om 5, 7 och 10 år framkommer att bolagets snittvärden på nedan nyckeltal varit tämligen stabila.

Det finanslingo som används är inte alltid det lättaste att förstå och mer pedagogiskt kan ROE förklaras som bolagets avkastning på sitt eget kapital. ROC står för avkastning på investerat kapital och tar hänsyn till bolagets skuldsättning, vilket det närliggande nyckeltalet ROIC inte gör. Med bruttomarginal menas hur stor del av omsättningen som är kvar efter direkta kostnader för verksamheten, såsom varu- och materialinköp. Slutligen beskrivs EBIT-marginal, även kallad för rörelsemarginal, som det nyckeltal som visar hur stor andel av omsättningen som är kvar efter alla verksamhetskostnader innan finansiella kostnader och skatt.

LÄS ÄVEN: Utdelningsinvesterare – se hit: ”Gjorde ett misstag”

Vallgravens roll vid lågkonjunkturer och recessioner

En vallgrav är alltid viktig, men än mer när det är turbulenta och oroliga makroekonomiska tider. Det är under dessa som bra bolag presterar bättre än sina konkurrenter och därmed vinner marknadsandelar. Hur lyckas de? Det är många faktorer som spelar roll, men framför allt är det just kostnadskontrollen, marginalerna samt den efterfrågade produkten.

Trots att det är utmanande tider för världens hushåll, framför allt de europeiska i allmänhet, men de svenska och brittiska i synnerhet, tenderar en majoritet av dem att fortsätta köpa Coca-Colas produkter trots att det finns billigare alternativ. Varför? De smakar helt enkelt godast och bedöms således vara värd kostnaden. Precis som på aktiemarknaden är Buffetts utlåtande om att ”pris är vad du betalar, värde vad du får” applicerbarti det vardagliga livet. Kunden bedömer att priset är värt utfallet, det vill säga smaken.

Starka vallgravar på Stockholmsbörsen

Utifrån tidsperioden 2021–2022 gör vi ett övergripande nedslag i några av de bolag på Stockholmsbörsen som bedöms ha en hög vallgrav utifrån Buffetts definition av begreppet.

Ett av såväl spelare som investerare uppskattat bolag är Evolution. Under 2022, då inflations- och räntehysterin var som mest alarmerande, klarade bolaget av att hålla såväl sin brutto- som EBIT-marginal på höga, stabila nivåer. En näst intill obefintlig minskning gick att se i förstnämnda, men den var mer sprungen ur ökade kostnader för nyöppnade studior än prispress. Vidare ökade ROE från tidigare 19 % till 24,4 % och ROC från 21 % till 26,6 %. Har bolaget ett teknologiskt övertag? Absolut, för ännu har ingen konkurrent varit i närheten av Evolutions produktutbud, marginaler eller marknadsposition.

Ett annat bolag med en stark vallgrav är Stockholmbörsens kronjuvel, Atlas Coco. Kan du säga några konkurrenter till SAS? Troligtvis kan du räkna upp flera. Kan du göra detsamma med Atlas Copco? Här blev det svårare och det är för att bolaget är dominant. Mellan 2021 och 2022 bevisade företaget detta genom att öka såväl sin brutto- som EBIT-marginal och samma gällde ROE, medan ROC minskade med marginella 0,3 procentenheter, från 30,6 % till 30,3 %.

Leta kvalitetsbolag med starka vallgravar

Lärdomen som kan dras är att det över tid lönar sig att investera i kvalitetsbolag med starka vallgravar. Under kortare perioder kan dessa handlas ned, men så länge den fundamentala verksamhetsutvecklingen fortgår kommer aktiekursen över en längre period tangera nya ATH:s.

MISSA INTE: Fem utländska utdelningsfavoriter: ”Påminner om Investor”